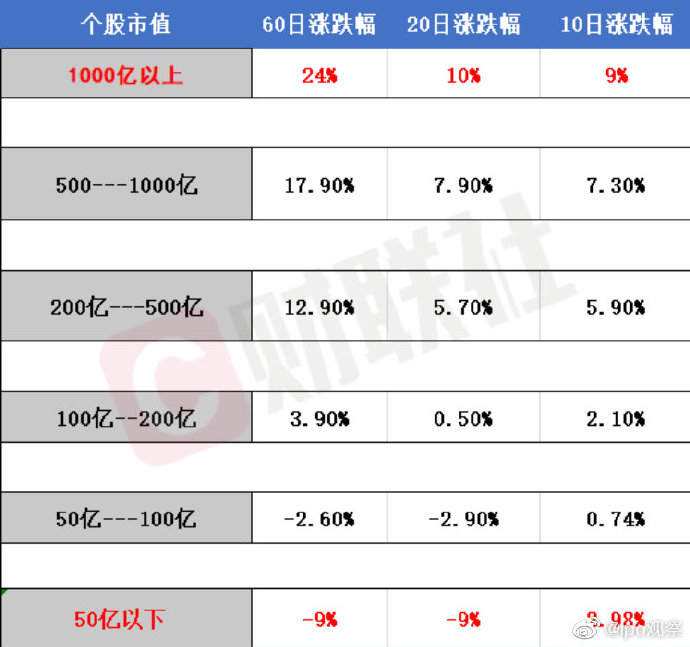

进入2021年之后,A股市场上”抱团”大股票的情况越演愈烈。在数据上,在指数翻红的情况下,上涨的个股越来越少,下跌的个股一度能占到80%。

从估值看,上万亿,数千亿的公司估值动辄50倍以上,从传统消费类股票茅台、金龙鱼,到制造业股票如汇川技术,新能源如隆基、宁德时代等,当前A股估值洼地除去金融地产外,多数集中于小股票上。

这里有几个需要厘清的是,第一大小股票的估值差异已经持续三四年了,并不是今天才出现,指数当前展现得更为极端;第二,并不是所有小股票都不涨,比如从平均数据上看避之不及的100亿以下市值的股票——如果单独列出100亿以下涨幅居前的50个股票,其平均涨幅是全市场各个市值规模分组中最高的。但在平均数上,为数众多的小股票平均起来表现不佳。

如果从逻辑上归因“押大”的原因,天风证券策略分析师刘晨明的分析比较全面:

- 16年开始的供给侧改革、去杠杆、贸易战以及疫情等,全都在加强大公司的基本面领先优势;

- 17年外资流入之后,估值体系的变迁;核心消费公司的估值与美债收益率反向相关性极强;

- 公募基金(机构投资者)的扩张,带来大公司的流动性溢价和小公司的流动性折价;

但更进一步说,投资者认可大公司,抱团大公司,同时市场上还有涨势十分惊人的小公司,其核心仍然是宽松的逻辑。第一是流动性过分充裕带来估值的整体上升;第二是基本面的结构性好转和整体不佳,使得投资者对于确定性的追求比以往更高。

这个框架也许能同时解释当前市场上一些看起来与传统的“买成长”相背离的不同现象,这包括:

- 一些不性感的行业,主要是中游行业,估值远超历史估值中枢。 比如基础化工,万华化学当前处在上市以来估值最高位,超过40倍,但利润是在下降的;

- 一些整体收缩,可预见EPS增长有限的行业,比如传统整车,也被不断买入,估值处于历史高位,比如长城汽车。

- 一些确定性极强的行业,产业链上的小公司快股价快速上升,比如光伏和风电,类似于福莱特玻璃、禾望电气等公司。